Wie funktioniert eine Kreditkarte? Wo liegen die Unterschiede zwischen einer Kreditkarte und einer Girocard? Wo und wie kann man mit einer Kreditkarte bezahlen und was sollte bei der Kartennutzung beachtet werden? In diesem Überblicksbeitrag haben wir die wichtigsten Fakten rund um die Kreditkarte für Sie zusammengefasst.

Inhalt

Welche Vorteile bietet eine Kreditkarte?

Zahlen & Fakten zur Kreditkartennutzung in Deutschland.

Welche Arten von Karten gibt es?

Wer kann eine Kreditkarte nutzen?

Wo und wie kann man mit einer Kreditkarte bezahlen?

Was sollte man bei der Nutzung einer Kreditkarte beachten?

Welche Vorteile bietet eine Kreditkarte?

Eine Kreditkarte bringt im Vergleich zu anderen Zahlungsmitteln wie etwa einer Girocard gleich mehrere Vorteile mit sich:

- Weltweit bargeldlos bezahlen und Bargeld abheben: Die Kreditkarte ist das weltweit verbreitetste Zahlungsmittel. Kreditkarten der beiden führenden Anbieter Mastercard und Visa werden fast überall auf der Welt akzeptiert. Alleine Mastercard bringt es auf mehr als 51 Millionen Akzeptanzstellen weltweit (mehr als 700.000 in Deutschland).

- Bezahlen im Internet: Inhaber einer Kreditkarte haben beim Online-Shopping mit dem Bezahlen keine Probleme. Wer hingegen nur eine Girocard besitzt, muss auf andere Bezahlverfahren ausweichen, denn eine Girocard ist für das Online-Shopping nicht geeignet. Auch bei der Online-Buchung von Flügen und Hotelzimmern geht heute ohne eine Kreditkarte meistens nichts mehr.

- Sicherheit: Die Kreditkarte hat seit dem Aufkommen des „Plastikgeldes“ Mitte des 20. Jahrhunderts zahlreiche technologische Weiterentwicklungen erfahren. Dank Features wie PIN, EMV-Chip, Hologramm und Kartenprüfnummer ist sie ein sicheres Zahlungsmittel. Dies gilt auch für das Bezahlen im Internet. Hier sorgt insbesondere die zusätzliche Kennwortabfrage im 3D-Secure-Verfahren für ein hohes Maß an Sicherheit. Inhaber einer Sparkassen-Kreditkarte werden zudem durch den kostenfreien Internetkäuferschutz der Sparkassen beim Online-Kauf effektiv abgesichert. Er gilt beispielsweise im Fall einer Nichtlieferung oder Beschädigung der bestellten Ware.

- Zinsloser Kredit: Bei einer Kreditkarte vom Typ Charge Card oder Revolving Card erhält der Kreditkarteninhaber innerhalb seines Verfügungsrahmens einen kurzfristigen zinslosen Kleinkredit. Die getätigten Ausgaben werden erst zu einem späteren Zeitpunkt abgerechnet. Sollzinsen fallen nur dann an, wenn am Ende des Abrechnungszeitraums noch Außenstände bestehen.

- Haftung: Für Schäden, die durch eine unautorisierte Nutzung einer Kreditkarte entstehen, muss der Karteninhaber in den meisten Fällen nicht haften. Ausnahmen bestehen bei grober Fahrlässigkeit – also beispielsweise, wenn Kreditkarte und PIN am selben Ort aufbewahrt werden. Bei Verlust oder Diebstahl sorgen die Kreditkartengesellschaften außerdem für einen prompten Ersatz.

- Zusatzservices: Premium-Kreditkarten gehen über die Standardleistungen des Bezahlens und Geldabhebens weit hinaus. Sie bieten ihren Nutzern ein breites Spektrum an Service- und Absicherungsleistungen, die insbesondere auf Reisen und im Ausland sinnvoll sind.

Zahlen & Fakten zur Kreditkartennutzung in Deutschland

Kreditkarten werden in Deutschland immer beliebter. Dies zeigt alleine schon ein Blick auf den Umfang der per Kreditkarte getätigten Bezahlvorgänge: 2010 wurden hierzulande noch Kreditkartenzahlungen in einer Höhe von rund 43 Milliarden Euro getätigt. Im Jahr 2019 lag dieser Wert mit knapp 119 Milliarden Euro bereits fast drei Mal so hoch.

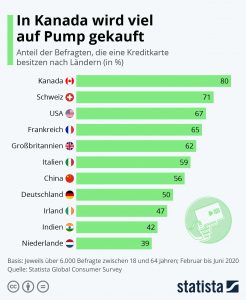

Ein Blick ins Ausland zeigt allerdings, dass es bei der Kreditkartennutzung in Deutschland durchaus noch Luft nach oben gibt. Derzeit besitzt rund jeder zweite Deutsche zwischen 18 und 64 Jahren eine Kreditkarte. Zum Vergleich: in den USA sind es 67 % und in Kanada sogar 80 %.

Per Kreditkarte bezahlen Kunden im Einzelhandel bislang vor allem bei größeren Beträgen. Im Jahr 2019 lag der durchschnittliche Einkaufsbetrag bei einer Kreditkartenzahlung bei 50,32 Euro. Nach einer Erhebung des EHI Retail Institutes fanden in Deutschland noch 2019 knapp 73 % aller Bezahlvorgänge mit Bargeld statt. Mit Karte wurde nur bei gut 26 % aller Transaktionen bezahlt. Dabei lag die Girocard mit 680 Millionen Transaktionen noch deutlich vor der Kreditkarte mit 180 Millionen Transaktionen.

Für die im internationalen Vergleich bislang eher niedrige Kreditkartennutzung in Deutschland gibt es damit im Wesentlichen zwei Gründe. Zum einen die ausgeprägte – wenngleich seit Beginn der Corona-Pandemie deutlich abgekühlte – Liebe der Deutschen zum Bargeld. Zum anderen die hohe Beliebtheit der Girocard (ehemals EC-Karte). Sie wird in Deutschland derzeit – trotz der vielen Vorteile der Kreditkarte – noch deutlich häufiger als die Kreditkarte eingesetzt.

Welche Arten von Karten gibt es?

Auch wenn man mit allen Kreditkarten bargeldlos bezahlen, Geld abheben oder im Internet shoppen kann, ist Kreditkarte nicht gleich Kreditkarte. Ein zentrales Unterscheidungsmerkmal bei einer Kreditkarte ist der Abrechnungsmodus. Denn: Längst nicht jede Karte geht tatsächlich mit einem eingeräumten Kreditrahmen einher. Unterschieden werden hierbei im Wesentlichen die vier folgenden Kartenarten:

- Charge Card: Bei diesem weit verbreiteten Kreditkartentyp verfügt der Inhaber über einen definierten Verfügungsrahmen. Die getätigten Ausgaben werden dabei über einen bestimmten Zeitraum gesammelt, meistens über einen Monat. Anschließend wird der Gesamtbetrag vom Referenzkonto des Karteninhabers abgebucht. Bei einer Charge Card profitiert der Kunde damit von einem Zahlungsaufschub, der wie ein kurzfristiges zinsloses Darlehen funktioniert. Mehr zur Sparkassen-Kreditkarte als Charge Card bei der Rheinhessen Sparkasse erfahren Sie hier.

- Debit Card: Bei einer Debit Card wird dem Karteninhaber kein Kreditrahmen eingeräumt, wie dies etwa bei einer Charge Card der Fall ist. Vielmehr werden die ausgegebenen Beträge ohne Zahlungsaufschub direkt vom Girokonto abgebucht. Kreditkarten in Form einer Debit Card gibt es in Deutschland weniger häufig als Charge Cards. Das liegt auch daran, dass die gängige Girocard wie eine Debit Card funktioniert. Allerdings können Verbraucher mit einer Girocard nicht online shoppen, Hotels und Flüge buchen oder weltweit bargeldlos bezahlen. Mit einer Kreditkarte in Form einer Debit Card hingegen schon.

- Revolving Card: Eine Revolving Card räumt dem Karteninhaber einen festgelegten Verfügungsrahmen ein und ist damit wie die Charge Card eine „richtige“ Kreditkarte. Anders als bei einer Charge Card hat der Inhaber jedoch neben einer Rückzahlung der Gesamtsumme auch die Möglichkeit einer Ratenzahlung. Wird die Gesamtsumme pünktlich beglichen, entstehen dem Karteninhaber wie bei der Charge Card keine weiteren Kosten. Bei einer Nutzung der Teilrückzahlungsfunktion können hingegen Sollzinsen anfallen – und diese sind zumeist relativ hoch.

- Prepaid Card: Eine Prepaid-Kreditkarte muss vor der Nutzung mit einem Guthaben aufgeladen werden. Anschließend können nur Zahlungen in Höhe des aufgeladenen Guthabens getätigt werden. Für die Nutzung einer Prepaid-Kreditkarte ist zumeist keine Schufa-Abfrage nötig. Deshalb eignet sich dieser Kartentyp beispielsweise auch gut für Studenten und Personen mit geringem oder unregelmäßigem Einkommen. Prepaid Cards funktionieren in den meisten Fällen wie andere Kreditkarten auch. In bestimmten Situationen – wie etwa bei der Buchung eines Mietwagens – werden sie jedoch als Zahlungsmittel nicht akzeptiert. Mehr zur Sparkassen-Kreditkarte als Prepaid Card bei der Rheinhessen Sparkasse erfahren Sie hier.

Premium-Kreditkarten – Karten mit dem gewissen Etwas

Neben dem Abrechnungsmodus gibt es bei Kreditkarten noch ein weiteres wichtiges Unterscheidungsmerkmal: Den Leistungsumfang. Funktionen wie das weltweite Abheben von Bargeld oder das kontaktlose Bezahlen an der Ladenkasse sind bei neuen Kreditkarten Standard. Premium-Kreditkarten gehen über das Leistungsspektrum von Standard-Kreditkarten hinaus, indem sie ihren Inhabern zusätzliche Service- und Absicherungsleistungen bieten.

Neben dem Abrechnungsmodus gibt es bei Kreditkarten noch ein weiteres wichtiges Unterscheidungsmerkmal: Den Leistungsumfang. Funktionen wie das weltweite Abheben von Bargeld oder das kontaktlose Bezahlen an der Ladenkasse sind bei neuen Kreditkarten Standard. Premium-Kreditkarten gehen über das Leistungsspektrum von Standard-Kreditkarten hinaus, indem sie ihren Inhabern zusätzliche Service- und Absicherungsleistungen bieten.

Zu den Mehrwerten des Kreditkarten-Premiumsegments gehören:

- Auslandsreisekrankenversicherung

- Reiserücktritts- und Reiseabbruchversicherung

- Kfz-Schutzbrief im europäischen Ausland für Pannen, Unfälle oder Bergung

Premium-Kreditkarten eignen sich damit insbesondere für Karteninhaber, die häufiger reisen oder mindestens einmal im Jahr im Ausland unterwegs sind. Zu den Premium-Kreditkarten im Portfolio der Rheinhessen Sparkasse gehört die Mastercard Gold. Sie enthält ein umfassendes Reiseversicherungs- und Reisenotfallservicepaket für die ganze Familie. Außerdem im Programm: die Mastercard Platinum mit weiteren exklusiven Mehrwerten wie einem Concierge-Service oder weltweitem Zutritt zu Airport-Lounges.

Wer kann eine Kreditkarte nutzen?

Die Voraussetzungen für die Nutzung einer Kreditkarte sind von Karte zu Karte und von Finanzinstitut zu Finanzinstitut unterschiedlich. Häufig kann jedoch eine Kreditkarte beantragen, wer die folgenden Anforderungen erfüllt:

- Fester Wohnsitz innerhalb Deutschlands: Bei den meisten Finanzinstituten muss der Antragsteller einen festen Wohnsitz in Deutschland nachweisen können.

- Volljährigkeit: Für die meisten Kreditkartenprodukte muss der Karteninhaber das 18. Lebensjahr vollendet haben. Lediglich Prepaid-Cards werden bisweilen auch für Jugendliche angeboten.

- Kreditwürdigkeit: Bei Kreditkarten vom Typ Charge Card oder Revolving Card ist eine Kreditprüfung (Schufa-Bonitätsauskunft) bzw. ein regelmäßiges Einkommen nötig. Denn nur so kann ein Finanzinstitut sicherstellen, dass der Antragsteller die mit der Kreditkarte getätigten Umsätze auch begleichen kann.

Wo und wie kann man mit einer Kreditkarte bezahlen?

Im Ladengeschäft, online und in mehr als 200 Ländern auf der ganzen Welt: Die Kreditkarte ist das vielseitigste Zahlungsmittel überhaupt. Je nachdem, wo eine Kreditkarte eingesetzt wird, können dabei unterschiedliche Bezahlverfahren in Anspruch genommen werden.

Kreditkartenzahlungen im Ladengeschäft

- Bezahlen per PIN: Bei einer PIN-basierten Bezahlung müssen Sie Ihre Kreditkarte in den Kartenschlitz des Kassenterminals einführen und anschließend die vierstellige PIN eingeben. Diese ist Ihnen bei der Beantragung Ihrer Kreditkarte auf dem Postweg zugegangen. Bei einigen Anbietern können Sie zudem eine persönliche Wunsch-PIN festlegen, die Sie sich besonders gut merken können. Auch die Rheinhessen Sparkasse bietet diese Möglichkeit an.

- Bezahlen per Unterschrift: Bei dieser „klassischen“ Bezahlweise erstellt das Kassenterminal neben einem gewöhnlichen Kassenbeleg und einem Bestätigungsbeleg Ihrer Kreditkartenzahlung zusätzlich einen Händlerbeleg. Dieser Beleg, auf dem Sie unterschreiben müssen, dient dem Händler als Nachweis, dass Sie der Zahlung zugestimmt haben.

- Kontaktloses Bezahlen: In Deutschland verfügt jede neu ausgegebene Bankkarte über einen NFC-Chip (Near Field Communication), der kontaktloses Bezahlen im Ladengeschäft ermöglicht. Hierfür muss die Karte lediglich eng an die Kontaktstelle des Lesegerätes gehalten werden. Bei Beträgen unterhalb von 50 Euro ist dann zumeist keine PIN-Eingabe nötig. Kontaktloses Bezahlen ist damit deutlich schneller als eine Bezahlung mit Bargeld, PIN-Eingabe oder Unterschrift.

- Mobiles Bezahlen: Noch einen Schritt weiter geht die derzeit jüngste Bezahlmöglichkeit – das mobile Bezahlen per Smartphone oder Smartwatch. Über bankenspezifische Anwendungen wie die App „Mobiles Bezahlen“ der Sparkassen Finanzgruppe oder bankenübergreifende Anwendungen wie die Wallet-App von Apple können Kreditkarten virtualisiert werden. Dafür muss die Karte in der jeweiligen App hinterlegt und freigeschaltet werden. Eine physische Kreditkarte wird in diesem Fall gar nicht mehr benötigt. Stattdessen muss der Kunde sein mobiles Endgerät lediglich an ein NFC-fähiges Lesegerät halten oder einen QR-Code abscannen.

Kreditkartenzahlungen im Internet

Für eine Kreditkartenzahlung im Internet wird neben der 16-stelligen Kreditkartennummer das Ablaufdatum (MM/JJ) und der Name des Kreditkarteninhabers benötigt. In vielen Fällen wird auch die drei- bis vierstellige Kartenprüfnummer abgefragt. Seit mehreren Jahren sorgt zudem das 3D-Secure-Code-Verfahren als zusätzliche Verifizierungsstufe beim Bezahlen im Internet für ein weiteres Plus an Sicherheit. Dabei ist die Eingabe eines hinterlegten Kennworts bzw. einer TAN nötig.

Für eine Kreditkartenzahlung im Internet wird neben der 16-stelligen Kreditkartennummer das Ablaufdatum (MM/JJ) und der Name des Kreditkarteninhabers benötigt. In vielen Fällen wird auch die drei- bis vierstellige Kartenprüfnummer abgefragt. Seit mehreren Jahren sorgt zudem das 3D-Secure-Code-Verfahren als zusätzliche Verifizierungsstufe beim Bezahlen im Internet für ein weiteres Plus an Sicherheit. Dabei ist die Eingabe eines hinterlegten Kennworts bzw. einer TAN nötig.

Was sollte man bei der Nutzung einer Kreditkarte beachten?

Dank verschiedener eingesetzter Technologien und moderner Sicherheitsfeatures ist die Kreditkarte ein sicheres Zahlungsmittel. Doch auch die Kreditkarteninhaber selbst tragen mit ihrem Verhalten dazu bei, Betrug und Missbrauch vorzubeugen. Die wichtigsten Sicherheitstipps rund um die Nutzung einer Kreditkarte im Überblick:

- Karte und PIN getrennt aufbewahren: Bewahren Sie Ihre Kreditkarte an einem sicheren Ort auf und halten Sie Kreditkarte und PIN stets getrennt voneinander.

- Schutzhülle verwenden: Eine Schutzhülle blockiert effektiv Funkwellen und verhindert so, dass im Ladengeschäft eine funkfähige Kreditkarte von Betrügern ausgelesen werden kann.

- Abrechnungen überprüfen: Als Inhaber einer Kreditkarte sollten Sie die mit dieser Karte getätigten Zahlungen regelmäßig überprüfen.

- Belege aufbewahren: Wenn Sie im Ladengeschäft per Kreditkarte bezahlen, erhalten Sie neben dem Kassenzettel auch einen Beleg zur Bestätigung Ihrer Kreditkartenzahlung. Dieser ist mit einer individuellen Transaktionsnummer für den betreffenden Bezahlvorgang versehen. Es ist ratsam, beide Belege für einen bestimmten Zeitraum aufzubewahren.

- Einstellmöglichkeiten der Bezahl-App nutzen: Verwenden Sie die Einstellungen Ihrer App für das mobile Bezahlen, um Ihre Kreditkarte auch beim mobilen Einsatz bestmöglich zu schützen. Sie können dort beispielsweise ein Ausgabenlimit festlegen.

- Bei Verlust sofort handeln: Wenn Sie Ihre Kreditkarte verlieren, sollten Sie unverzüglich aktiv werden. Wenn Sie mobil bezahlen, gilt das Gleiche bei einem Verlust Ihres Smartphones. Unter der allgemeinen Kreditkartensperrhotline +49 116 116 können Kreditkarteninhaber ihre Karte rund um die Uhr sperren lassen. Inhabern einer Sparkassen-Kreditkarte steht außerdem eine 24-Stunden Servicehotline unter der Rufnummer +49 89 411 116 446 zur Verfügung.

- Alte Kreditkarten richtig entsorgen: Alte Kreditkarten gehören nicht in den Hausmüll, denn dies ist weder sicher noch erlaubt. Landet eine Kreditkarte zerschnitten oder zerkratzt im gelben Sack, können Betrüger einen erheblichen Schaden verursachen. Der Grund: Derzeit reichen in vielen Online-Shops noch der Name sowie die Karten- und Prüfnummer für eine Bestellung aus. Außerdem gelten Kreditkarten mittlerweile als Elektrogeräte und müssen deshalb wie gewöhnlicher Elektromüll recycelt werden. Wie also kann man eine alte Kreditkarte richtig entsorgen? Entweder beim Wertstoffhof vor Ort oder beim Finanzinstitut, das die Kreditkarte ausgegeben hat. Inhaber einer Kreditkarte der Rheinhessen Sparkasse können ihre alte Karte in jeder beliebigen Sparkassen-Filiale abgeben.